머크에 대해서 공부해보자.

5주 정도 들고 있는데 현재 하락장에서 방어력이 상당하다.

회사소개

시총 283조.

2022년 4월 배당수익률 3.14% 이다.

2022년 3월 기준으로 글로벌 제약 바이오 시가총액 8위이다.

제약, 동물건강 두 부문이 있는데, 제약 부문에는 인간 겅강 제약과 백신이 있다.

1668년 독일에서 시작된 머크 그룹이 19세기 후반 미국에 자회사를 세움. 자회사가 미국에 1차세계대전 때 몰수당했다가 다시 환수되면서 독일 머크와는 완전히 다른 회사로 설립됨.

독일 머크랑 다른 회사이지만 이름이 혼용될 수 있기 때문에 미국 캐나다에서는 Merck&Co, 그 외 지역에서는 MSD(Merck Sarp&Dohme) 으로 부른다.

제약은 심혈관대사질환, 암(면역항암제가 매출에 큰 기여를 하는중), 감염 약이 있다.

그리고 B형 간염, 소아질환, 자궁경부암, 대상포진 백신도 있음.

동물 약도 판다.

미국에서 반 정도의 매출이 발생함.

대표적인 제품은 폐암 치료제인 키트루다, 가다실(자궁경부암 백식), 레메론(멀타자핀), 로타텍(로타바이러스 백신), 코자(고혈압 치료제), 아토젯(고지혈증 치료제), 자누비아 자누메트(당뇨치료제) 가 있다.

전망

<찬티의견>

1. 키트루다가 면역항암제 분야 최고 입지를 구축한 것으로 보임.

2. 마진이 높은 항암제의 성장

3. 다양한 파이프라인으로 안전하고 강한 배당을 줌.

<안티의견>

1. 면역항암제는 신약이 더 많아야 한다.

2. 자누비아는 특허를 상실했고 2022년에 복제품이랑 경쟁해야 할 것이다.

3. 항암제는 발전 속도가 빨라서 키트루다 입지가 위협받을 수도 있다.

<2021.06.03 투자의견>

- ROE가 높은 광범위한 파이프라인이 있음. 2021년 6월에 Organon 사업 매각 후 특허 의약품 비중이 더 높아짐.

- 최근 발생한 주요 특허권 상실, 제네릭 의약품 경쟁을 신약으로 상쇄시킴.

- 키트루다는 수십억불의 잠재력을 가졌고 시장 초기 진입자로서의 이점이 있음.

- 신약으로 상쇄하긴 했지만 다른 항암제, 제네릭 의약품과의 경쟁은 걱정되는 요소임.

- 미충족 의료 수요 영역의 신약 개발이 실패한 경우도 많았음.

- 하지만 신약 중에서도 키트루다는 성공적이어서 향후 성장을 이크는 핵심 동력이 될 것임.

<2022.03.10 애널리스트 노트>

- 머크와 같은 대형 제약사들은 우크라이나 러시아에서 매출의 1% 미만을 창출하고 있기 때문에 전쟁에 영향을 크게 받지 않을 것이다.

- 임상 시험에는 악재가 있을 수 있지만 계획이 있을 것이다.

<2022.04.28 애널리스트 노트 Damien Conover>

- 2022 1분기 실적은 예상치 상회.

- 면역항암제 키트루다, 인유두종바이러스 백신 가다실, 동물 의약품의 성장 잠재력 충분.

- 이번 분기에 총 매출은 50% 증가했지만 코로나 치료제와 백신이 증가분의 30%를 차지했고 이 증가분은 지속되진 않을 것이다.

- 그래도 코로나 치료제 매출은 매년 10억 달러 이하로 나올 것.

- 코로나 치료제를 제외하더라도, 향후 3년간 매년 7% 매출 성장을 기대한다.

- 머크 1위 상품(27% 차지)인 키트루다 매출 성장이 감소하지만, 새로운 적응증과 세계시장을 개척하면서 성장할 것이다.

- 가다실 생산 능력이 향상되면서 세계시장에서 이익이 증가할 것이다.

- 당뇨약 자누비아(2021년 매출의 10%)가 2023년 특허가 만료되지만, 다른 파이프라인이 많다(키트루다는 2028-2032년에 특허 만료)

배당

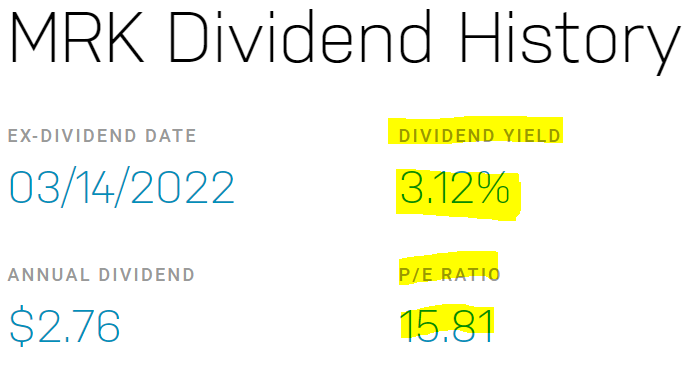

시가배당률은 3.12%.

헬스케어 평균인 1.58%보다 두배 높다.

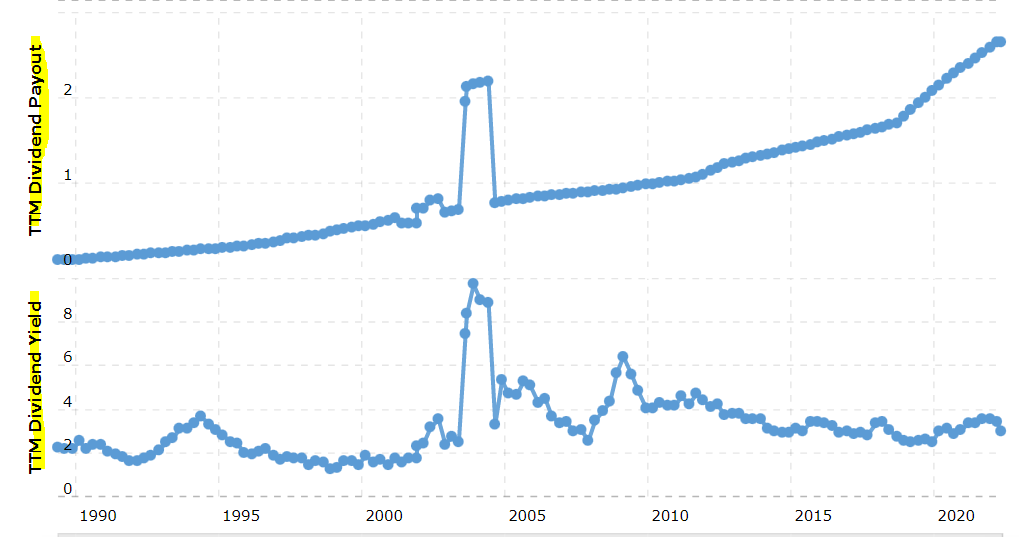

12년간 배당을 증가시켜왔다. 그렇게 긴 편은 아닌듯.

배당성향은 37.65% 로 건강하다.

배당금은 1990년부터 꾸준히 늘었는데, 2000년도 초반에 반짝 배당을 많이 줬다가 안줘서 배당 증가년수가 12년으로 된게 아닌가 하고 조심스레 추측해본다.

시가배당률은 1995년부터 보면 평균적인 수준임.

2018년부터 5년을 봐도 2.5-3.5% 사이의 딱 중간에 현재 위치하고 있다.

참고로 4년 평균 배당률은 2.94% 이다.

현재 시가배당률이 3.12%이니 주가는 "조금 저평가되었다" 라고 생각한다.

5년 평균 매년 배당금 증가율은 8.61%, 10년 평균은 5.8% 로 최근 배당 성장속도는 빠른 편이다.

2009년부터 매출은 횡보하다가 2020년에 바닥을 찍고 폭풍 반등했다.

영업이익은 변동이 있지만 조금씩 증가하다가 2020년부터 빠르게 증가함.

순이익도 들쭉날쭉하다가 막판에 반등

EPS, PE Ratio 도 들쭉날쭉이 좀 심하다.

주당 잉여현금흐름도 마찬가지....

* 매출과 영업이익이 꾸준히 우상향하지 않고, EPS와 FCF도 변동폭이 심한것이 마음에 걸림.

하지만 탄탄한 신약 파이프라인을 바탕으로 앞으로의 성장이 기대되고, 앞으로의 배당금 지급에는 문제가 없을 듯 하다.

헬스케어 섹터는 흔히 경기 방어주로 불린다. 머크도 경기변동에도 불구하고 꾸준히 배당금을 성장시킬 수 있기를 기대한다.

현재 많이 오른 상태임에도 시가배당률(3.12%)이 5년평균배당률(2.94%) 보다 높다.

지금도 매력적인 위치라고 생각하지만 안전하게 시가배당률이 3.5% 를 넘으면 매수해보려고 한다.

머크 공부 끝.